Fintech

Qual è il futuro dell’open banking?

Ecco i quattro principali trend a cui assisteremo nel corso del 2022 secondo il CEO di Tink, Daniel Kjellén.

Il 2022 sarà l’anno in cui dimenticheremo l’open banking per come lo abbiamo conosciuto fino ad oggi? Probabilmente sì, dato che le conversazioni iniziano a spostarsi sempre di più sull’open finance e sull’open data. Comunque lo si chiami, l’accesso (sempre più) aperto ai dati finanziari continuerà a far progredire il settore. Sostenibilità, inclusione e pagamenti semplificati segneranno l’evoluzione dell’open banking e del fintech nel 2022. Ecco i quattro principali trend a cui assisteremo nel corso di quest’anno secondo il CEO di Tink, Daniel Kjellén.

1) Open finance e Open data. L’evoluzione dell’open banking in open finance continuerà a farsi strada. Se ne parla da più di un decennio, ma con la pandemia che accelera il passaggio al digitale, i cambiamenti che potenzialmente avrebbero richiesto più di dieci anni rappresentano già il nostro presente.

Il passaggio all’open finance e all’open data incoraggerà il nascere di un’industria sana e competitiva e di un ecosistema finanziario vibrante – permettendo la creazione di nuovi prodotti e servizi innovativi. Ciò darà ai consumatori e alle imprese più scelta e controllo su come gestire le proprie finanze.

2) Inclusione finanziaria. L’inclusione finanziaria sarà un altro tema importante nel 2022. Secondo la Banca Mondiale, quasi 1,7 miliardi di persone in tutto il mondo non dispongono di servizi bancari.

L’open banking ha la capacità di accrescere l’accessibilità dei servizi finanziari, creando prodotti più personalizzati e convenienti per tutti i tipi di clienti. E’, dunque, plausibile attendersi una crescita di interesse (e di investimenti) nelle startup che danno accesso al sistema finanziario a chi non dispone di servizi bancari, intercettando un nuovo pubblico con l’offerta di una visione a 360 gradi dei propri dati.

Oltre a contribuire agli obiettivi di inclusività finanziaria delle Nazioni Unite, questi nuovi player aiuteranno ad espandere anche la base clienti delle banche tradizionali; una vera e propria best practice di come fintech e istituzioni finanziarie tradizionali possano lavorare insieme per raggiungere un obiettivo comune.

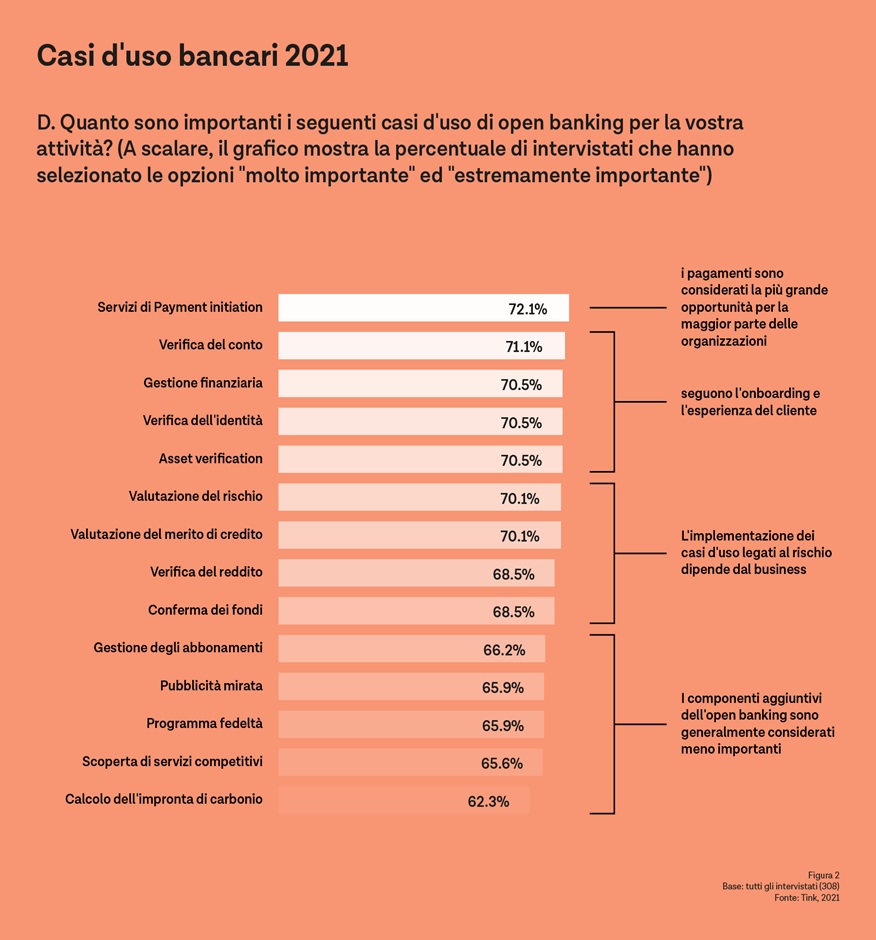

3) Pagamenti. I pagamenti agevolati dall’open banking stanno decollando a tutta velocità, dando al settore la grandissima opportunità di stabilire un nuovo paradigma. Dai pagamenti “frictionless” alla fornitura di modi più sicuri e semplici per pagare, i benefici per i commercianti, i fornitori di pagamento, gli operatori di open banking e i consumatori sono enormi.

Ora che la tecnologia dell’open banking è sufficientemente matura, l’industria dei pagamenti ha l’opportunità di sfruttare pienamente questa innovazione. Il 2022 sarà l’anno in cui molti nuovi prodotti arriveranno sul mercato per dare a tutti più libertà e scelta nel modo di pagare e ricevere pagamenti.

4) Innovazione sostenibile. La COP26 è stata un’illuminazione per i consumatori e le imprese, confermando che tutti dobbiamo fare di più per ridurre il nostro impatto sull’ambiente. Di conseguenza, emergeranno più fintech volte a creare prodotti e servizi che aiutano i consumatori e le imprese a raggiungere gli obiettivi ambientali. Dai prestiti verdi alle app bancarie con funzioni di sostenibilità e tracciamento del carbonio, il 2022 sarà l’anno dell’innovazione sostenibile.

L’open banking giocherà un ruolo essenziale nel modo in cui le imprese soddisfano i requisiti di sostenibilità. Questo perché i dati possono indirizzare verso un cambiamento positivo, sia che si tratti di mappare gli investimenti rispetto alle valutazioni ESG, sia di comprendere meglio il profilo di rischio dei clienti e di accedere o fornire prestiti per finanziare un cambiamento nella società.

A livello retail, l’open banking può alimentare le app che analizzano le transazioni per aiutare gli individui a tracciare, comprendere e modificare il proprio comportamento, così da migliorare la propria “carbon footprint”. NatWest, ad esempio, sta facendo passi da gigante in questo settore, grazie alla collaborazione con Cogo e Tink per lanciare un tracker di carbonio nella propria app per aiutare i clienti a ridurre l’impatto climatico delle proprie spese.

Continua a leggere le notizie di Diario Innovazione e segui la nostra pagina Facebook